[KJtmes=김봄내 기자]하나마이크론[067310]과 비에이치[090460], 한글과컴퓨터[030520] 등에 대해 SK증권과 KB증권, 유진투자증권 등이 각각 눈길을 보내고 있다. 이에 따라 이들 종목에 대한 관심도 높아지는 분위기다.

17일 SK증권은 하나마이크론에 대한 목표주가를 2만5000원으로, 투자의견으로 매수를 제시했다. 이는 이 회사의 지난해 4분기 별도 실적이 매출액 1042억원, 영업이익 112억원, 영업이익률 11%로 예상치 대비 매출액에 부합했다는 평가에 따른 것이다. ,

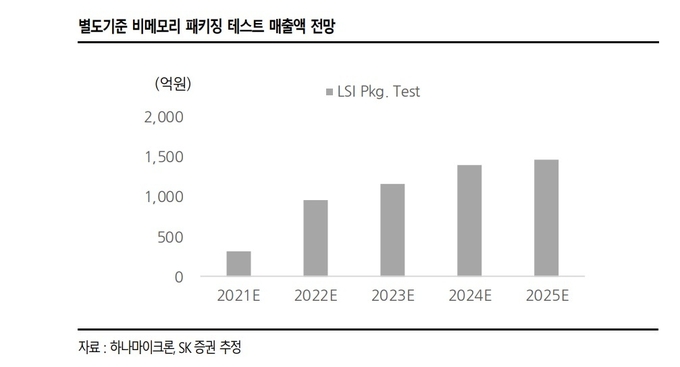

SK증권은 하나마이크론의 경우 영업이익 11%로 국내 주력 거래선의 지난해 4분기 메모리 b/g 하락에도 불구하고 비메모리 패키징 테스트 외주 증가로 매출액, 수익성 모두 호조를 보인 것이라고 추정했다.

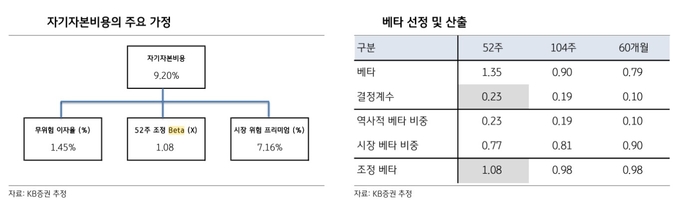

같은 날, KB증권은 비에이치의 목표주가와 투자의견에 대해 각각 2만8000원과 매수를 제시했다. 그러면서 목표주가는 RIM Valuation(잔여이익모델)을 통해 산정됐으며 Implied P/E는 9.1배이고 목표주가 대비 현재 주가의 상승 여력은 35%이며 EPS는 컨센서스 대비 8% 높은 수준이라고 설명했다.

KB증권은 비에이치의 2022년 실적은 매출액 1조2951억원, 영업이익 1252억원으로 추정되어 역대 최대 실적을 기록할 전망이며 이에 따라 부품 업종 최우선주 관점을 유지한다고 덧붙였다.

이날 유진투자증권은 한글과컴퓨터의 목표주가를 3만원으로 제시했다. 아울러 이 회사가 40.5% 상승여력(괴리율 28.8%)을 보유하고 있고 현재 주가는 2022년 예상실적 기준 PER 15.1 배로 국내 주요 소프트웨어업체 평균 PER 21.3배 대비 할인되어 거래 중이라는 이유를 들어 투자의견 매수를 제안했다.

유진투자증권은 한글과컴퓨터의 경우 2021년 연간 잠정실적(연결 기준)은 매출액 3956억원, 영업이익 438억원으로 전년 대비 매출액은 1.4% 감소하고 영업이익은 35.8% 감소했는데 실적 부진 이유는 자회사 한컴라이프케어의 마스크 사업 부진으로 매출이 20.2% 감소했기 때문이라고 판단했다.

한동희 SK증권 연구원은 “하나마이크론의 지난해 4분기 연결 실적은 매출액 1958억원, 영업이익 249억원을 기록, 예상치 대비 매출액에 부합했다”며 “영업이익은 하나머티리얼즈의 호실적과 예상을 상회한 별도 실적에도 불구하고 브라질법인에 대한 보수적 회계처리에 따른 무형자산 상각이 50억원 수준의 영향을 미친 것”이라고 분석했다.

한 연구원은 “2022년 별도 영업이익을 634억원, 연결 영업이익을 1677억원으로 전망하는데 비메모리 패키징 테스트 외주 증가, 하나머티리얼즈, 브라질법인 호조 등을 예상하기 때문”이라면서 “SK 하이닉스향 후공정 Turn-key 투자 역시 본격화되며 구조적 성장에 대한 눈높이를 높일 것이므로 주가 하락을 매수 기회로 삼을 것”이라고 조언했다.

이창민 KB증권 연구원은 “비에이치의 경우 고객사 판매 호조, 내부 점유율 상승, 제품 Mix 개선 등으로 북미 고객사향 호실적이 기대된다”며 “국내 고객사의 폴더블 스마트폰 판매량이 전년 대비 크게 증가할 것으로 예상(700만대→1400만대)되어 관련 매출 성장을 보일 것”이라고 내다봤다.

이 연구원은 “비수기임에도 불구하고 성수기급 실적이 기대되는 이유는 북미 고객사향 수요가 강하게 유지되고 있기 때문”이라면서 “북미 고객사가 지난 9월 출시한 플래그십 모델은 연말 성수기 이후 2022년 들어서도 견조한 판매 흐름이 지속되고 있다”고 진단했다.

박종선 유진투자증권 연구원은 “한글과컴퓨터의 2021년 실적에서 가장 긍정적인 것은 본사 실적이 최고치(매출액 1153억원, 영업이익 437억원, OPM 37.9%)를 기록했다는 것”이라며 “이 회사의 과거 20년 내에서 가장 높은 수익률을 보인 것은 긍정적이라고 할 수 있다”고 강조했다.

박 연구원은 “올해 이 회사는 ‘글로벌 데이터 서비스’의 전략 기조하에 신성장동력 육성에 집중할 계획을 밝혔다”면서 “2022년 1분기 예상실적(연결기준) 추정은 매출액 946억원, 영업이익 167억원으로 전년 동기 대비 각각 5.5%, 25.6% 증가, 안정적인 실적 성장을 지속할 것”이라고 전망했다.