[KJtimes=김봄내 기자] 셀트리온[068270]과 SK이노베이션[096770], 주성엔지니어링[036930] 등에 대한 증권사의 관심이 높아지고 있는 분위기다. KB증권과 유안타증권, 미래에셋증권 등 증권사는 각각 이들 종목에 대한 분석을 내놓고 예의주시하고 있다.

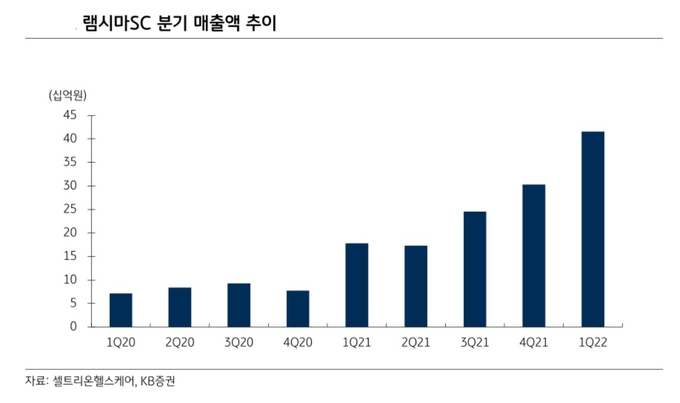

7일 KB증권은 셀트리온에 대한 목표주가와 투자의견에 대해 각각 20만원과 매수를 제시했다. 이는 이 회사가 내년 미국에서 출시될 유플라이마와 램시마SC, 스텔라라 바이오시밀러, 아일리아 바이오시밀러의 초도 매출이 하반기부터 발생할 예정이라는 분석에 따른 것이다.

KB증권은 셀트리온에 대한 투자포인트로 ▲미국에서 램시마IV의 점유율이 빠르게 상승하고 있고 ▲하반기로 갈수록 수익성 높은 제품으로 Product Mix가 개선될 것이며 ▲수율 개선 작업을 마친 트룩시마의 생산이 본격화될 예정이라는 점을 꼽았다.

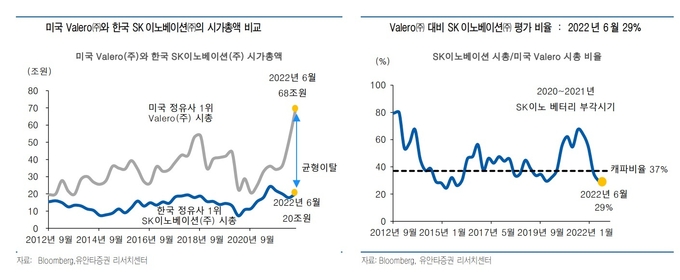

같은 날, 유안타증권은 SK이노베이션에 대한 목표주가를 41만원으로, 투자의견으로는 매수를 제시했다. 이는 이 회사의 올해 예상 실적이 매출액 77조9000억원, 영업이익 4조3000억원, 지배주주 순이익 2조6000억원 등이고 특히 영업이익은 2021년 1조8000억에 비해 144% 증가하는 호조세라는 분석에 기인한다.

유안타증권은 글로벌 정유업체 주가 재평가 시기에 SK이노베이션만 소외되어 있는데 이는 배터리 부문의 시장점유율 확대(2021년 5.6%, 2022년 4월 8.3%)에도 불구하고 적자 우려 때문으로 너무 과도하다고 평가했다.

이날 미래에셋증권은 주성엔지니어링에 대한 목표주가를 3만2000원으로, 투자의견으로는 매수를 제시했다. 이는 이 회사의 경우 원천 기술력 기반 High-k 증착장비 수요는 지속적으로 증가할 것으로 전망되고 중국향 매출 호조로 높은 수익성을 유지해 나갈 것으로 기대된다는 판단에 따른 것이다.

미래에셋증권은 주성엔지니어링의 경우 물질 증착이 필요하고 High-K 소재가 지르코늄에서 하프늄으로 전환되는 추세 속에서 국내 경쟁사를 제치고 하프늄 기반 High-K 증착 ALD 장비를 개발해 SK하이닉스 향 독점적으로 공급 중이라고 강조했다.

김태희 KB증권 연구원은 “내년 미국 출시 예정인 다수의 후보물질 중 가장 기대되는 제품은 단연 휴미라 바이오시밀러인 유플라이마”라며 “자가면역질환 치료제 휴미라는 2021년 매출액 207억 달러로 글로벌 1위 의약품인데 이 중 83.7%인 173억 달러가 미국에서 발생했다”고 설명했다.

김 연구원은 “미국 휴미라 시장은 고농도 제형 85%, 저농도 제형 15%로 구분되는데 현재 출시를 앞둔 10여 개의 바이오시밀러 중 고농도 제품은 셀트리온의 유플라이마를 포함해 3품목에 불과하다”면서 “이미 동일한 TNF-α 저해제인 램시마IV를 판매하고 있다는 점도 긍정적”이라고 덧붙였다.

황규원 유안타증권 연구원은 “SK이노베이션의 2022년 2분기 예상 실적은 매출액 21조6000억원, 영업이익 1조6000억원(영업이익률 7.4%), 지배주주 순이익 1조원 등”이라며 “영업이익 추정치는 전년 동기 5065억원 대비 215% 증가하는 수치이고 유가 상승효과로 호조를 보였던 지난 1분기 1조6000억원와 비슷한 수준”이라고 판단했다.

황 연구원은 “시장 컨센서스 9392억원은 너무 보수적”이라면서 “부문별로는 정유 1조3000억원(전분기 1조5000억원), 석화 435억원(전분기 312억원), 윤활유 2166억원(전분기 2116억원), 자원개발 2670억원(전분기 1,982억원), 배터리 2362억원(전분기 2734억원)’ 등이 예상된다”고 밝혔다.

김영건 미래에셋증권 연구원은 “주성엔지니어링의 경우 양산성에 강점이 있는 공간분할 방식 SDP-ALD부문 독자적 경쟁력을 통해 메모리 업체에 공급 중”이라며 “비메모리 증착 기술 또한 확보된 상태로 전장용 반도체 및 글로벌 파운드리 업체에 납품 진행 중에 있어 비메모리 어플리케이션 다각화가 기대된다”고 전망했다.

김 연구원은 “이 회사의 중국 매출 비중은 2021년 기준 52% 수준으로 다수의 중화권 고객사를 확보했는데 경쟁사 대비 높은 마진은 독자적인 기술력을 통한 높은 협상력을 방증하는 것”이라면서 “향후 메모리 투자 확대에 따라 글로벌 장비 업체 대비 낮은 무역 리스크와 기술력을 갖춘 만큼 수혜가 강할 것”이라고 예상했다.