[KJtimes=김봄내 기자] SK텔레콤[017670]과 에코프로비엠[247540], 쌍용C&E[003410] 등에 대해 SK증권과 유진투자증권, 한화투자증권 등 증권사가 주목하고 있는 분위기다. 이에 따라 이들 종목이 하반기에 웃을 수 있을지 관심이 모아지고 있다.

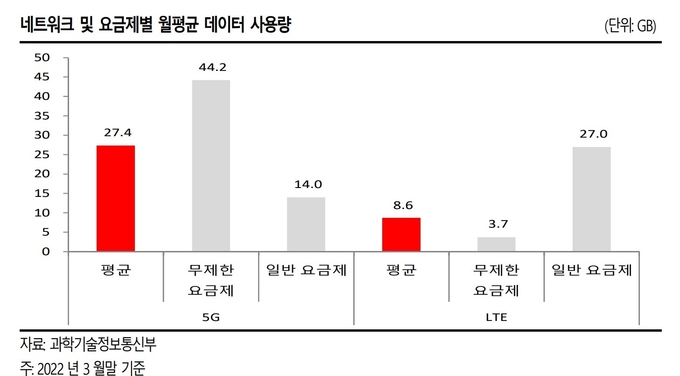

18일 SK증권은 SK텔레콤에 대한 목표주가를 8만원으로, 투자의견으로 매수를 제시했다. 이는 5G 가입자 증가 기조 속에 이동전화수익이 안정적으로 증가하는 가운데 경쟁사보다 빠른 중간요금제 출시로 LTE 가입자의 5G 전환, 10GB 데이터 사용자의 요금 업셀링 가능성이 높다는 판단에 따른 것이다.

SK증권은 SK텔레콤의 경우 8월 출시가 유력한 SK텔레콤의 중간요금제는 기존 요금제 및 1 인당 데이터 사용량을 고려 시 LTE 가입자의 5G 전환, 10GB 사용자의 요금 업셀링 가능성이 높아 이 회사의 실적에 긍정적 영향을 미칠 것이라고 분석했다.

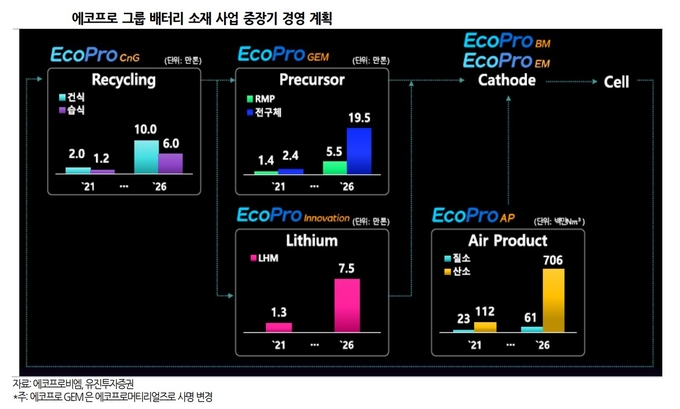

같은 날, 유진투자증권은 에코프로비엠에 대한 목표주가와 투자의견에 대해 각각 15만원과 매수를 제시했다. 이는 이 회사의 경우 현재까지 기술 경쟁력이 경쟁사들 대비 앞서있는 것으로 보인다는 평가에 기인한다.

유진투자증권은 에코프로비엠의 경우 2분기 매출액과 영업이익은 각각 1만1871억원, 1029 억원으로 기존 추정치(매출액 8970억원, 영업이익 657억원) 을대폭 상회했으며 매출액은 전년 대비 282% 급증했는데 전동공구 등 Non-IT 매출이 전년 대비 159%, 전기차용 양극재 매출이 474% 증가했을 것이라고 추정했다.

이날 한화투자증권은 쌍용C&E의 목표주가를 1만원으로 투자의견으로는 매수를 제시했다. 그러면서 12개월 예상 BPS에 목표배수 약 2.8배를 적용했으며 건자재 업종 전반적으로 원가 부담이 지속되는 상황이나 이 회사는 최근 1년간 두 차례의 가격 인상을 통해 상대적으로 안정적인 실적 기반을 마련해놓은 상황이라고 밝혔다.

한화투자증권은 쌍용C&E의 경우 하반기에는 자재 가격 안정화, 환경부문 이익 기여 확대 여부가 주가 상승을 견인할 수 있는 요인으로 판단하며 최근 주가 하락으로 배당수익률은 올해 예상 DPS 440원 기준 7.1%까지 올라온 상태라고 부연했다.

최관순 SK증권 연구원은 “SK텔레콤은 통신업계 최초로 5G 중간요금제 출시를 준비하고 있다”며 “8월 출시가 유력한데 월 24GB의 데이터를 제공하고 요금은 5만9000원 수준으로 추정된다”고 설명했다.

최 연구원은 “현재 110GB 제공 시 6만9000원이고 10GB 제공 시 5만5000원”이라면서 “5G 가입자 1인당 평균 데이터 사용량이 27GB 수준임으로 고려 시 5G 가입자의 요금 다운보다는 LTE 가입자 의 5G 전환, 10GB 사용자의 요금 업셀링 가능성이 높을 것으로 판단되어 실적에 긍정적 영향을 미칠 것”이라고 덧붙였다.

한병화 유진투자증권 연구원은 “에코프로비엠의 3분기 매출액과 영업이익은 각각 1만775억원, 910억원으로 전년 대비 164%, 124% 성장할 것으로 예상된다”며 “포드, BMW, 피아트, 지프 등 동사의 소재가 장착된 전기차들의 생산량이 하반기에 더 큰 폭으로 증가할 것”이라고 전망했다.

한 연구원은 “3개월 후행하는 소재 가격이 하락하는 반면 환율은 상승해 매출액은 2분기 대비 소폭 낮아지겠지만 가공 커미션을 수령하는 사업구 조상 영업이익률은 3분기에도 8.4%로 견조하게 유지될 것”이라면서 “4분기에는 CAM5N이 조기 가동될 예정이고 2023년에는 CAM7의 공장 가동이 시작될 것”이라고 내다봤다.

송유림 한화투자증권 연구원은 ”쌍용C&E의 경우 상반기 실적이 부진했던 만큼 하반기 실적에 대한 부담이 다소 높아진 상황“이라며 ”상반기 영업이익은 연간 가이던스 2900억원 대비 26% 수준에 불과했는데 다만 하반기 실적 개선에 대한 기대감은 유효하다“고 진단했다.

송 연구원은 ”시멘트 출하량의 완만한 증가와 함께 순환자원처리시설을 통한 유연탄 사용 감소 지속, 유연탄 연간 필요 물량 확보 등으로 원가 안정화가 예상된다“면서 ”그린에코솔루션의 실적 기여 확대도 기대되기 때문“이라고 강조했다.