[KJtimes=김봄내 기자] LG[003550]과 SK텔레콤[017670], 태광[023160] 등에 대해 SK증권과 미래에셋증권, 한화투자증권 등 증권사들이 관심이 나타내고 있다. 이에 따라 이들 종목의 성장성이 가시회될지 여부에 대한 관심도 커지고 있는 분위기다.

11일 SK증권은 LG에 대한 목표주가로 10만원을, 투자의견으로 매수를 제시했다. 이는 LG CNS의 실적 호조세로 지분가치의 현실화가 임박했으며 자기주식 취득과 배당정책 개선으로 우호적인 주주환원 정책을 보유했다는 분석에 따른 것이다.

SK증권은 LG의 경우 현재 주가는 NAV 대비 56.3%(LG CNS 장부가 1944억원 적용, 22년 예상 순이익: 2673억원)로 밸류에이션 매력이 높은데 배당 확대와 LG CNS 상장으로 LG 주가의 리레이팅이 가능할 것이라고 판단했다.

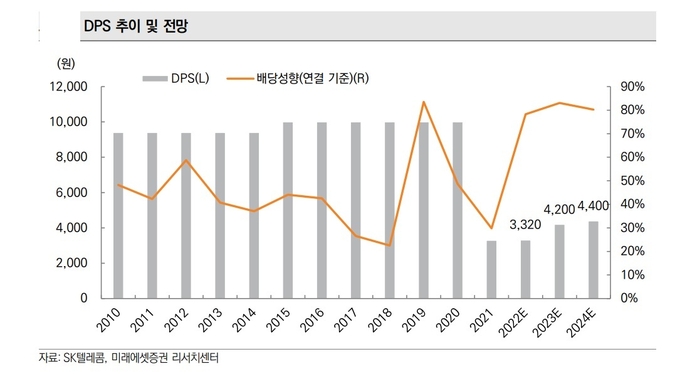

같은 날, 미래에셋증권은 SK텔레콤에 대한 목표주가와 투자의견에 대해 각각 7만6000원과 매수를 제시하고 단기적으로 최선호주를 유지했다. 이는 이 회사의 경우 경기 변동성 심한 상황에서 방어주로서의 매력이 부각되고 B2B와 신사업에서 가장 가시적인 성과를 보이고 있다는 분석에 기인한다.

미래에셋증권은 SK텔레콤의 경우 아이폰14 등 연말 디바이스 판매 본격화되고 해외여행 확대로 로밍 매출 증가하지만 경기 부진 여파로 전망치를 보수적으로 산정해도 4분기 영업수익 4조4900억원, 영업이익 2820억원을 기록할 것으로 보이며 지난해 4분기에는 분할로 주식 보상 등 일회성 비용이 반영된 만큼 전년 대비 수익성 개선이 가능할 것이라고 진단했다.

이날 한화투자증권은 태광에 대한 목표주가를 2만2000원으로 상향조정하고 투자의견도 매수를 제시했다. 이는 이 회사의 경우 수주 호조가 매출 및 이익 개선으로 이어지고 있고 LNG 수요 확대에 따른 투자 증가로 수혜가 장기간 지속될 전망인데다 생산 여력도 충분히 확보하고 있다는 평가에 따른 것이다.

한화투자증권은 태광의 경우 수주는 지난 2분기 700억원대로 올라왔으며 이러한 규모의 수주가 당분간 지속될 것으로 전망되고 LNG 밸류체인에 대한 투자 확대 수혜로 밸류에이션 리레이팅이 가능할 만큼의 실적개선이 예상된다고 강조했다.

최관순 SK증권 연구원은 "LG의 3분기 실적은 LG전자, LG생활건강, LG유플러스 등 주요 자회사의 순이익 감소에 따른 지분법이익이 감소(-23.3% 전년대비)로 컨센서스 대비 부진한 실적을 기록했다"며 "다만 4분기에는 LG전자, LG화학, LG유플러스의 순이익이 전년 동기 대비 상승할 것으로 예상되어 실적개선이 가능할 것"이라고 예상했다.

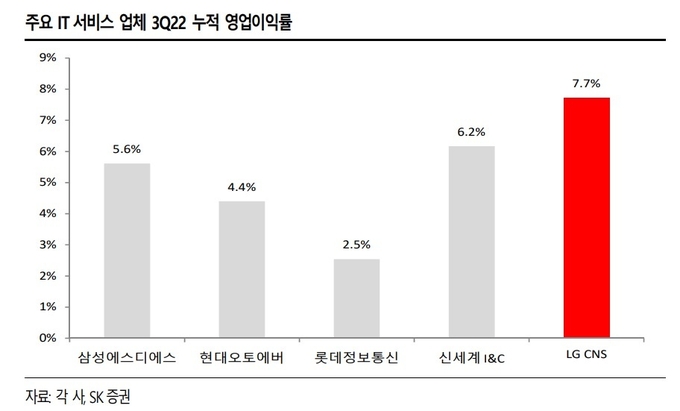

최 연구원은 "LG CNS는 계열사 IT 투자 및 외부 매출 증가로 3분기 매출액 1조1677억원, 영업이익 953억원를 기록해 호실적을 이어 갔다"면서 "LG CNS의 3분기 누적 영업이익률은 7.7%로 국내 IT 서비스 업계 중 최고 수준이고 상장 시 LG의 보유 지분가치가 현실화가 될 것"이라고 전망했다.

김수진 미래에셋증권 연구원은 "SK텔레콤의 경우 엔터프라이즈 매출 3785억원(전년대비 +8.9%)을 기록했고 4분기에도 10% 성장이 가능할 것으로 예상된다"며 "신사업의 경우 구독 서비스 T우주는 연말까지 GMV(상품판매액)을 5600억원(전년대비 +60%)를 목표로 하고 있다"고 밝혔다.

김 연구원은 "메타버스 이프랜드(ifland)는 9월까지 1200만명 이상의 누적 사용자 기록했고 11월 중 48개국에 출시할 예정"이라면서 "마케팅 비용과 감가상각비 안정화 지속되어 물가 상승 국면에서도 비용은 예상에 부합한다"고 덧붙였다.

이봉진 한화투자증권 연구원은 "태광의 경우 2022년 3분기 수주액은 700억원을 상회한 것으로 보인다"며 "중동, 아시아, 미주 등으로 매출처가 다양화되어 있는 편으로 북미나 아시아의 LNG 터미널, 발전·화학, 해양플랜트 등에서 다양하게 수주를 받고 있어 연간으로 2000억원대 후반의 수주가 예상된다"고 분석했다.

이 연구원은 "이 회사는 수주 호조로 2023년도 매출 3017억원, 영업이익 522억을 전망한다"면서 "자회사도 부품수급 차질 등으로 3분기까지 매출 부진했으나 4분기부터는 개선되고 미국 현지생산도 늘고 있어 연결기준 매출 영업이익 모두 20% 이상 고성장을 지속할 것"이라고 관측했다.