[Kjtimes=김봄내 기자] 현대건설[000720]에 대한 증권가의 관심이 살아나고 있는 분위기다. 실제 KB증권과 NH투자증권, 하나증권 등이 대표적이다. 이들 증권사는 현대건설의 경우 기대 이상의 국내외 매출 호조 지속가 되고 있으나 관건은 향후 이익률 개선이라는 지적과 원전·해상풍력 시공 확대는 중장기 성장 위한 또 다른 잠재력이라는 분석을 제시했다.

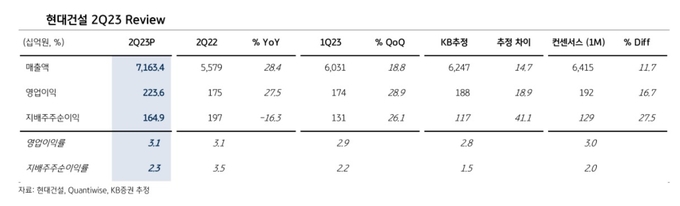

24일 KB증권은 현재건설이 국내 주택 일회성 반영에도 불구하소 외형성장과 안정적인 판관비로 시장 기대치를 상회했다는 평가를 내놨다. 이는 이 회사가 2분기 연결기준 매출액 7조1600억원, 영업이익 2236억원, 지배주주순이익 1649억원의 잠정 실적을 발표한 것에 따른 것이다.

KB증권은 현대건설의 경우 별도 주택부문에서 약 800억원 가량의 일회성 비용 반영 있었으나 국내 부문 매출 호조, 연결회사 미국 배터리 및 전기차 공장 프로젝트 매출화에 따른 전체 외형성장에 힘입어 영업이익이 호조를 보였다고 밝혔다.

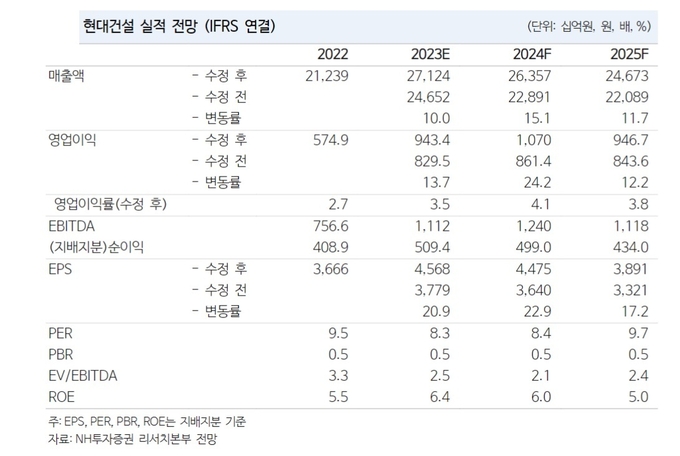

같은 날, NH투자증권은 현대건설의 목표주가와 투자의견에 대해 각각 4만8000원과 매수를 제시했다. 이는 이 회사의 2분기 실적은 주택 등에서의 매출 확대로 컨센서스와 추정치를 상회했으며 또 해외 석유화학, 인프라 외에도 원전·해상풍력 시공 확대는 중장기 성장을 위한 또 다른 잠재력이라는 분석에 기인한다.

NH투자증권은 현대건설의 경우 어려운 부동산 시장으로 분양 시장의 반전 가능성은 낮지만 사우디 아미랄 수주 이후 NEOM, 추가 석유화학 프로젝트 등 해외 수주 기대감, Westinghouse, Holtec과의 협력 가능성 등 해외에서의 성장 기대감 때문이라고 강조했다.

◆매출액과 이익 모두 시장 기대치 크게 상회

이날 하나증권은 현대건설에 대한 목표주가로 5만5000원을, 투자의견으로 매수를 제시했다. 이는 이 회사의 경우 2분기 실적으로 매출액 7조2000억원, 영업이익 2236억원을 기록하면서 시장 컨센서스를 상회했다는 분석에 따른 것이다.

하나증권은 매출액이 상회한 배경으로 현대엔지니어링의 해외공사 매출액이 예상보다 많이 나왔으며 이익이 상회한 배경으로 연결자회사 송도랜드마크의 실적이 기대보다 좋았던 것이 있었다고 지목했다.

장문준 KB증권 연구원은 "현대건설의 경우 수1분기에 이어 이번 분기에도 국내 부문에서 추가 원가 반영 800억원이 발생했다"며 "연이은 국내 원가 부담을 압도적인 외형성장과 판관비 관리로 극복해 나갈 수 있다는 것을 다시 보여줬다는 점이 긍정적"이라고 평가했다.

장 연구원은 "다만 기대 이상의 외형성장에도 불구하고 이익률 개선이 더딘 점은 아쉬운 포인트"라면서 "상반기 압도적인 해외 수주에 더해 하반기에도 풍부한 파이프라인이 대기하고 있는 만큼 향후 원가율 개선 가능성이 나타나 준다면 중장기 주가 흐름에 긍정적일 것"이라고 기대했다.

이민재 NH투자증권 연구원은 "현대건설은 Westinghouse와 Holtec이 동유럽에서 추진하고 있는 대형원전·SMR(Small Modular Reactor) 프로젝트에 시공사로 참여할 가능성이 높은 상황"이라며 "또 현대스틸산업이 주도하는 국내 해상풍력 프로젝트에서 관련 매출이 발생할 것"이라고 설명했다.

이 연구원은 "이 회사는 오는 2025년까지 국내에서 진행될 해상풍력 프로젝트를 6.5GW로 대부분 8MW 이상 초대형 터빈을 사용할 계획"이라면서 "특히 현대건설 주택 부문은 상반기에만 1조원 이상 공사비가 증액됐다"고 부연했다.

◆주택 매출 성장에 따른 실적 상회

김승준 하나증권 연구원은 "현대건설의 경우 올해 하반기와 내년 매출액은 상향하나 이익률은 하향했다"며 "배터리 공장의 수주로 현대엔지니어링의 매출액이 예상보다 커질 것으로 보기 때문인데 약 4조원의 배터리 공장을 3년내로 지어야 하기 때문에 매년 1조5000억원 이상의 매출액이 더해질 것"이라고 내다봤다.

김 연구원은 "여기에 사우디아미랄과 하반기 추가로 해외 수주가 가능한 프로젝트들을 고려했을 때 매출액 상향이 충분히 가능하다"면서 "다만 이익률은 하향했는데 2분기 원가율이 1분기와 크게 다르지 않았기 때문"이라고 진단했다.