[KJtimes=이지훈 기자]쌍용건설 인수전이 '4파전'으로 좁혀진 가운데 이달 중순 이후 본입찰이 시작된다.

2일 건설업계에 따르면 쌍용건설 매각주간사인 우리투자증권[005940]은 최근 실시한 예비입찰에서 인수의향서(LOI)를 제출한 후보 7곳 가운데 2개의 외국계 펀드와 2개의 국내 기업 등 4곳을 인수적격후보(숏리스트)로 선정했다.

외국계 펀드는 중동 두바이 국부펀드와 싱가포르 사모펀드(PEF)가 각각 인수 의사를 밝혔고, 국내 기업으로는 삼라마이다스(SM)그룹과 스틸앤리소시즈[032860]가 참여했다.

두바이 국부펀드는 아부다비 국부펀드에 이은 아랍에미리트(UAE)의 2대 펀드로, 막강한 자금 동원력을 갖춘 것은 물론 펀드가 투자하는 자체 발주 공사 물량도 많은 것이 장점이다.

싱가포르 펀드는 쌍용건설이 싱가포르에서 마리나베이샌즈 호텔 등 고급 건축물 등을 연달아 수주하며 실력이 검증돼 있고 싱가포르 사정에 밝다는 점, 김석준 쌍용건설 회장이 싱가포르 정부와 발주기관의 유력인사와 친분이 두텁다는 점 등이 인수전에 뛰어든 배경으로 꼽히고 있다.

인수합병(M&A)을 통해 몸집을 키워온 삼라마이다스 그룹은 현재 SM남선알미늄, 우방건설, 경남모직, 벡셀 등의 계열사를 보유하고 있다. 이번에 쌍용건설을 인수할 경우 종전 국내 소규모 위주의 공사에서 국내외 대형 공사로 사업 영역이 확장될 것으로 기대하고 있다.

스틸앤리소시즈는 철 스크랩 가공과 유통을 전문으로 하고 있는 업체다. 최근 쌍용건설 인수를 위해 미국계 펀드로부터 4000억달러 규모의 유상증자를 추진중인 것으로 알려졌다.

쌍용건설 매각 주간사인 우리투자증권과 예일회계법인은 이달 중순께 실사가 완료되면 중순 이후 본입찰을 시작해 연내 우선협상대상자를 선정한다는 방침이다.

이후 우선협상대상자의 정밀실사와 최종 가격협상 등을 거쳐 이르면 내년 2월께 본계약을 체결할 예정이다. 인수 예상 가격은 3000억원 내외가 될 것으로 업계는 보고 있다.

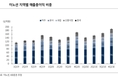

건설업계는 쌍용건설이 법정관리 이후에도 해외 공사를 지속하고 있으며 신규 수주에도 성공하는 등 현재 매물로 나와있는 건설사 가운데 회생 가능성이 가장 높은 만큼 매각 성공 가능성도 비교적 높게 점치고 있다.