[kjTIMES=김승훈 기자]한국타이어[161390]와 LIG넥스원[079550]이 증권사의 관심을 끌고 있어 그 이유에 눈길이 모아지고 있다.

31일 미래에셋증권은 한국타이어의 목표주가를 5만4000원에서 6만원으로 올렸다. 아울러 4년 만의 매출 개선이 기대된다며 투자의견을 ‘매수’로 유지했다. 이는 이 회사의 경우 올해 1분기 시장 기대치를 웃도는 실적이 예상된다는 분석에 따른 것이다.

미래에셋증권은 한국타이어의 경우 올해 1분기 매출액 1조5800억원, 영업이익 2360억원의 실적을 거둘 것으로 예상된다면서 영업이익은 블룸버그 컨센서스(시장 기대치)를 4% 웃도는 수준이라고 설명했다.

박인우 미래에셋증권 연구원은 “원화 약세를 기반으로 매출액은 지난해 같은 기간보다 6% 증가할 것”이라며 “통화별 매출 비중을 감안한 가중평균환율이 1분기에 지난해 같은 기간보다 5%나 개선될 것으로 추정되기 때문”이라고 분석했다.

박 연구원은 “평균 원재료 투입원가는 전 분기보다 8% 감소해 수익성 개선에 기여할 전망”이라면서 “원/유로 환율 상승에 따른 환산이익 증가분까지 감안할 때 영업이익률은 15%를 기록할 수 있을 것”이라고 전망했다.

같은 날, 교보증권은 LIG넥스원에 대한 ‘매수’ 투자의견과 목표주가 18만원을 유지했다. 이는 이 회사가 탄탄한 펀더멘털(기초여건)을 유지하고 있다는 분석에 기인한다.

교보증권은 LIG넥스원은 지난해 말 기준 5조7000억원의 수주잔고를 보유하고 있다며 잔고 증가에도 주가가 하락한 만큼 매수 관점의 접근이 필요하다고 밝혔다.

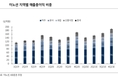

이강록 교보증권 연구원은 “LIG넥스원의 올해 매출액과 영업이익은 2조1000억원과 1487억원으로 지난해보다 각각 11.6%와 32.6% 증가할 것”이라며 “중거리 지대공 유도무기 천궁의 메출 비중이 높아져 실적이 개선될 것”이라고 추정했다.

이 연구원은 “최근 인도와 베트남, 필리핀 등 아시아지역의 국방예산 지출 증가로 수출 가능성이 커진 점도 긍정적인 만큼 LIG넥스원을 기계업종 내 최선호주(Top Pick)로 추천한다”면서 “한화테크윈이 두산DST 인수 후 LIG넥스원 주가가 하락했으나 한화가 이번 인수로 미사일시장에 진출했다고 보기에는 이르다”고 지적했다.