[KJtimes=김승훈 기자]LG디스플레이[034220]와 LG하우시스[108670]에 대해 증권사가 주목하면서 그 배경에 관심이 쏠린다.

[KJtimes=김승훈 기자]LG디스플레이[034220]와 LG하우시스[108670]에 대해 증권사가 주목하면서 그 배경에 관심이 쏠린다.

13일 SK증권은 LG디스플레이에 대한 목표주가를 2만9000원에서 3만5000원으로 상향했다. 이는 이 회사가 올해 3분기 업황 개선으로 수익성이 향상될 것이라는 전망에 따른 것이다.

김영우 SK증권 연구원은 “LG디스플레이의 2분기 매출과 영업이익은 각각 6조1700억원과 557억원으로 지난해 같은 기간보다 8%, 88.6% 감소할 것”이라며 “하지만 업황이 개선되는 3분기에는 매출 6조7900억원과 영업익 3190억원을 달성하며 놀라운 수익성을 보일 것”이라고 기대했다.

김 연구원은 “이미 TV 업체의 액정표시장치(LCD) 패널 재고가 부족한 상황에서 경쟁사인 삼성디스플레이의 공급 축소까지 더해져 패널 가격이 올라갈 것”이라면서 “이 덕에 LG디스플레이의 실적은 내년까지 빠르게 개선될 수 있다”고 판단했다.

그는 “유기발광다이오드(OLED)에 대한 리스크(위험)가 남아 있지만 글로벌 1위 대형 LCD 패널 생산업체인 만큼 업황 개선의 수혜를 볼 것”이라고 진단했다.

같은 날, 미래에셋증권은 LG하우시스에 대해 투자의견 ‘매수’와 목표주가 20만원을 유지했다. 이는 이 회사의 올해 하반기 실적이 기대된다는 분석에 기인한다.

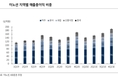

이광수 미래에셋증권 연구원은 “2분기 실적은 매출 7556억원, 영업이익 509억원으로 추정되고 건축자재 부문 매출증가와 수익성 개선으로 시장 전망치를 충족할 것”이라며 “B2B 건축자재 시장 성장이 이어지면서 하반기 이익 증가도 가능할 전망인데 1분기에 이은 2분기의 안정적 실적 발표는 주가 상승의 출발점이 될 것”이라고 내다봤다.

이 연구원은 “올해 건축자재 시장 성장이 본격화하고 있는데 지난해 아파트 분양 물량 증가로 건축자재 B2B 시장 확대가 예상된다”면서 “올해 하반기 건축자재 부문 매출 증가율은 지난해 대비 10%로 전망되며 수익성은 보수적으로 추정하지만 매출증가에 따른 생산성 향상으로 원가율 하락이 가능할 수 있다”고 분석했다.