[KJtimes=김승훈 기자]호텔신라[008770]와 OCI[010060]의 목표주가가 ‘하향’ 조정되면서 그 배경에 관심이 쏠린다.

[KJtimes=김승훈 기자]호텔신라[008770]와 OCI[010060]의 목표주가가 ‘하향’ 조정되면서 그 배경에 관심이 쏠린다.

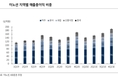

25일 KTB투자증권은 호텔신라의 목표주가를 6만원에서 4만5000원으로 내렸다. 그러며서 이 회사의 경우 면세점 경쟁 격화로 수익성이 나빠지고 있다고 지적했다.

호텔신라는 지난 22일 공시를 통해 올해 2분기 연결기준 영업이익이 187억원으로 지난해 같은 기간보다 36.3% 감소한 것으로 잠정 집계됐다고 밝혔다. 공시에 따르면 당기순이익도 28억원으로 81.4% 줄었으나 매출액은 9541억원으로 13% 늘었다.

김영옥 연구원은 "신규 면세점 간 경쟁 심화로 인한 마케팅 비용 증가는 부정적"이라며 "국내 최고 면세 사업자라는 점에는 이견이 없으나 면세점 간 경쟁이 현실화되면서 수익에도 영향을 받는 상황"이라고 밝혔다.

김 연구원은 “호텔신라의 올해 2분기 영업이익은 시장 전망치를 하회했다”면서 “신규 면세점 출점에 따라 마케팅 비용 지출이 확대됐기 때문”이라고 분석했다.

같은 날, 키움증권은 OCI에 대해 투자의견 ‘매수’는 유지하되 목표주가를 13만5000원에서 12만원으로 내렸다. 이는 이 회사가 올해 2분기 폴리실리콘 부문에서 흑자전환한 것은 고무적이지만 중국의 하반기 태양광 관련 정책이 변수가 될 수 있다는 분석에 기인한다.

키움증권은 OCI의 경우 2분기 영업이익이 471원으로 지난해 같은 기간 대비 흑자전환했으며 미국 발전소 ‘알라모 7’ 매각 효과가 소멸해 영업이익 규모가 축소됐지만 폴리실리콘 제품 가격 상승에 힘입어 흑자 전환에 성공했다고 진단했다.

김상구 키움증권 연구원은 “폴리실리콘은 지난해 연말 이후 올라 ㎏ 당 수출 가격이 1분기 15.08달러에서 2분기 16.76달러로 11% 상승했지만 최근 들어선 다른 태양광 제품과 마찬가지로 약세를 보이고 있다”고 분석했다.

김 연구원은 “최근 중국 정부가 태양광 관련 보조금을 단계적으로 축소할 것을 시사한 점이 가장 큰 변수로 판단된다”면서 “보조금 축소 속도가 글로벌 하반기 태양전지 수요와 폴리실리콘 가격 변동에 영향을 미칠 수 있다는 점에서 목표주가를 낮춘다”고 설명했다.