[KJtimes=김승훈 기자]반도체 장비업체인 테스[095610]와 바텍[043150]에 대해 증권사가 목표주가를 ‘상향조정’하면서 그 배경에 관심이 쏠린다.

9일 삼성증권은 테스의 목표주가를 2만3000원에서 2만6000원으로 올리고 투자의견을 ‘매수’로 유지했다. 이는 이 회사가 최근 낸드(NAND) 수요와 고객사의 경쟁적인 투자 집행에 따른 기대감이 있다는 분석에 따른 것이다.

이날 유진투자증권도 테스의 목표주가를 2만2000원에서 2만6000원으로 상향 조정했다. 이는 이 회사의 올해 2분기 실적이 시장 기대치를 크게 웃돌았다는 분석에 기인한다.

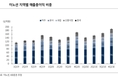

이종욱 삼성증권 연구원은 “테스의 2분기 매출과 영업이익이 350억원과 61억원으로 지난해 같은 기간보다 각각 25%, 49% 늘면서 기대치를 상회한 이유는 낸드 공정전환 장비 때문”이라며 “하반기에도 고객사들의 투자로 수주 공백 가능성이 낮아졌다”고 평가했다.

이 연구원은 “이에 따라 수주에 대한 가정을 바꾸고 올해와 내년 영업이익 전망치도 종전보다 각각 31%, 28% 상향조정한다”면서 “고객사들의 설비투자(CAPEX) 증가 사이클 하나만으로도 안심하고 투자할 수 있다”고 진단했다.

이정 유진투자증권 연구원은 “테스의 2분기 매출액과 영업이익은 350억원과 61억원으로 전년 같은 기간 대비 24.8%, 48.7% 증가했다”며 “2분기 영업이익은 시장 예상치인 영업이익 47억원을 크게 상회하는 것”이라고 판단했다.

이 연구원은 “테스는 반도체용 증착장비 전문업체에서 디스플레이장비업체로 사업 다각화에 성공했다”면서 “3분기 실적도 반도체 장비 공급 증가와 신규 수주 호조, 해외 디스플레이업체로의 신규 수주 등으로 개선될 것”이라고 예상했다.

그는 “올해와 내년 반도체업체의 3D 낸드 투자 확대와 미세공정전환 투자 지속, 중국 디스플레이업체의 유기발광다이오드(OLED) 투자 확대 움직임 등을 주목해 중장기적인 관점에서 긍정적으로 접근해야 한다”고 지적했다.

한편 같은 날, NH투자증권은 바텍의 목표주가를 4만6000원에서 5만원으로 상향 조정했다. 이는 이 회사가 올해 2분기에 깜짝 실적을 냈다는 분석에 따른 것이다.

김호종 NH투자증권 연구원은 “바텍의 2분기 연결 매출이 645억원으로 지난해 같은 기간보다 14.2% 늘어났고 영업이익은 155억원으로 28.6% 증가했다”며 “매출과 이익이 모두 시장 전망치를 웃돌았다”고 봤다.

김 연구원은 “바텍의 주가수익비율(PER)은 18.4배로 의료기기 업종 평균 24.3배보다 낮아 저평가 매력을 보유하고 있다”고 설명했다.