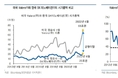

[KJtimes=김승훈 기자]한국콜마[161890]에 대해 KB증권과 대신증권이 엇갈린 분석을 내놔 그 배경에 관심이 모아지고 있다.

13일 KB증권은 한국콜마에 대해 투자의견 ‘매수’와 목표주가 8만원을 제시했다. 이는 이 회사 가 각 부문에서 고르게 외형 성장을 이어갈 것이라는 전망에 따른 것이다.

반면 대신증권은 한국콜마에 대해 업종 주가수익비율(PER) 하락을 반영해 기존 9만원에서 8만2000원으로 하향조정하고 투자의견은 ‘매수’를 유지했다. 그러면서 이 회사의 작년 4분기 내수 매출은 좋았던 반면 중국 베이징 법인 매출은 추정치를 하회했다고 평가했다. 다만 베이징법인은 작년이 증설 첫해였던 만큼 올해는 고성장이 가능할 것으로 관측했다.

박신애 KB증권 연구원은 “한국콜마가 지난해 4분기에 국내 화장품과 제약부문, 북경콜마 등에서 탄탄한 매출 성장세를 보이며 기대 이상의 영업이익을 올렸다”며 “올해도 매출액이 작년보다 24% 증가한 8267억원, 영업이익은 22% 늘어난 894억원 등 우수한 실적을 거둘 것”으로 내다봤다.

박 연구원은 “올해 국내 화장품 매출액은 작년보다 17% 증가할 전망이고 제약부문은 증설과 생산 가능 제형 확대로 13%의 매출 증가율을 예상한다”면서 “베이징 법인 매출액이 46% 증가하고 지난해 인수한 미국과 캐나다 법인 매출도 반영될 것”이라고 판단했다.

그는 “이런 매출 성장세와 다른 화장품 업체 대비 실적 가시성이 높은 점, 수출·북미매출 증가 등 해외 비중 확대 등을 고려할 때 현재 주가는 매수하기 부담 없는 수준”이라며 “업종 전반 투자심리와 주가 흐름이 부진하지만 앞으로 수개월간 한국콜마의 주가수익률은 업종 평균보다 높을 것”이라고 분석했다.

박은정 대신증권 연구원은 “내수 매출에서 내수 부진과 고고도미사일방어체계(THAAD·사드) 영향은 감지되지 않는 것으로 파악된다”며 “유통사 자체브랜드(PB) 수주가 이어지고 있는 것으로 보인다”고 진단했다.

박 연구원은 “연결 자회사인 베이징법인의 4분기 매출은 155억원으로 대신증권의 직전 추정치 200억원 대비 23% 하회했다”면서 “증설 초인데다 기존 인력 250명에 신규인력 100명이 충원되면서 숙련도가 미숙했던 것으로 설명이 가능하다”고 예상했다.

그는 “올해 고성장이 기대돼 현재 주가 수준에서 매수하기를 권고한다”며 “올해 한국콜마의 연결 매출액과 영업이익은 8230억원, 888억원”이라고 전망했다.